键者近日从国家财政部网站整理了一部分财政收入与支出数据,包括2023一季度、2022年、2022一季度、2021年、2021一季度、2020年、2020年一季度、2019年、2019年一季度、2018年、2017年、2016年、2015年、2014年、2013年、2012年、2011年、2010年、2009年,又从国家统计局网站整理了GDP、货币供应量、财政收入和财政支出、国家财政主要收入项目等数据,并且按照数据来源1、数据单位2、数据范围3、财政收支总数4、财政收入-分科目5、财政支出分科目6、GDP&M2&财政收支7等方面做了一些梳理。

本文分析目的是想探究税源是否稳定,由于个人财税知识实在匮乏,因此将重点放在根据数据去做分析,即仅仅分析数据中可以展现的内容。但是理解数据也不能脱离实际,键者在中国税务网以“税源”为关键词检索文章,发现这样可以免费阅读一些源于《税务研究》期刊的文章,在简单阅读了“十四五”时期优化税制问题研究、我国地区间税收与税源背离问题研究、红色圩场的经济税源之战之后8,先做了这样一番梳理。

-

什么是税? 税是政府依法向人民征收的货币或资源,即取之于民。税收是政府收入中最重要的组成部分,我国政府财政收入中,税收收入占80%以上。政府征得的税收,用于维持政府正常运作、保障司法运转、维持社会秩序,为全体人民提供公共服务、社会福利等,亦即用之于民。

-

税如何流动?税制、税种、税率由政府依法订立、依法收取,具体如何支出全交由政府运作,因此税收的“取之于民、用之于民”并不等同于个人直接向政府购买公共服务,而是由政府集中收取和分配。政府对于税的收取和支出,达成了涵盖全体国民的收入二次分配。

-

什么是税源?键者认为,税源是指征税的内容范围和征收对象,我国现行税种的范围包括劳务所得、财产、消费等方面,征收对象涵盖个人、企业、机关事业单位等。

-

税源的稳定应从哪些方面分析?

-

征税范围和对象是否稳定。参照国家税务总局官网,按税种查询可得增值税、消费税、企业所得税、个人所得税、资源税、城市维护建设税、房产税、印花税、城镇土地使用税、土地增值税、车船税、车辆购置税、烟叶税、耕地占用税、契税、环境保护税、进出口税收等17个种类。这些税种按照纳税人是否是税收的实际负担人、税收可否转移等分为直接税和间接税。简单来说,当消费者购买商品和服务时,所支付的价格中包含企业转嫁的增值税、消费税、关税等成本,这就是间接税。当经济发展停滞时,消费者可能减少消费,企业收入可能会降低;当人口结构失衡、老年退休人口增加时,缴纳个人所得税的人口基数可能会萎缩……总地来说,直接税(如所得税)受到个人或企业所得水平的影响,而间接税(如消费税)受到消费行为和价格变化的影响,有许多因素都会导致税源不稳定,如经济结构上的变化(如产业转型升级、金融市场不稳定)、社会环境上的影响(如人口红利消失、结构失衡、贫富分化加剧)。这一部分较为复杂,键者认为自身能力不足,遂选择略过。

-

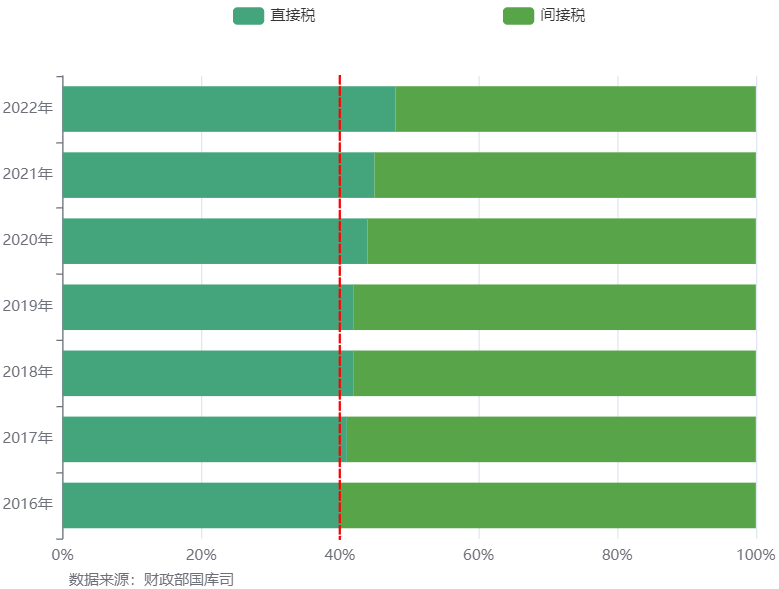

税的流转是否稳定。税收与国民收入二次分配密切相关,本来应该是高收入者多收税、低收入者少收税,将高收入者贡献的税收转移成为低收入者的政策福利或其他优惠,但消费税等间接税的成本转嫁特点仍然会增加低收入者的负担,尤其是在物价上涨的时候,基本生活所需的商品物价越高,低收入者被转嫁的间接税成本也越高,因而直接税和间接税的比例结构可反映出税的流转稳定与否。进一步地,一个国家高收入、中等收入、低收入者的比例变化趋势也该能反映出税的流转稳定与否,因为倘若税的流转稳定正常,中等收入者的比例应该增加,低收入者的比例应该减少。

-

税的结构上是否存在单一税源的依赖。

-

税收相对货币供应量和国内生产总值的波动。假如在A年份,新增货币供应1万亿,增发货币汇入市场做大了蛋糕,使得当年国内生产总值增加了5千亿,对应的税收增加了4千亿;而到了B年份,依然新增货币供应1万亿,但当年国内生产总值仅增加2.5千亿,对应的税收也缩水至1千亿,那么税源不可算作稳定。

整理的数据汇总在一个 EXCEL 表格里面,由于从财政部网站和国家统计局网站获取的数据不完全一致,财政部国库司公布的财政收支情况最早仅可追溯到2009年,国家统计局可追溯的时间更早但部分指标缺少2022年数据,经权衡一番,下文中但凡涉及国内生产总值(GDP)的计算或横向比较则采用国家统计局的数据,剩余的采用财政部的数据。

library(echarts4r)

library(data.table)

library(readxl)

# 财政收支总数 季度数据

data.quarter <- read_xlsx('data/财政收支2009-2023.xlsx', sheet = 1)

# 财政收支总数 年度数据

data.year <- read_xlsx('data/财政收支2009-2023.xlsx', sheet = 2)

# 财政收入 分科目

data.income.sub <- read_xlsx('data/财政收支2009-2023.xlsx', sheet = 3)

# 财政支出 分科目

data.expend.sub <- read_xlsx('data/财政收支2009-2023.xlsx', sheet = 4)

# 国内生产总值&货币供应量

data.gdp <- read_xlsx('data/财政收支2009-2023.xlsx', sheet = 5)

收支的基本趋势 🔗

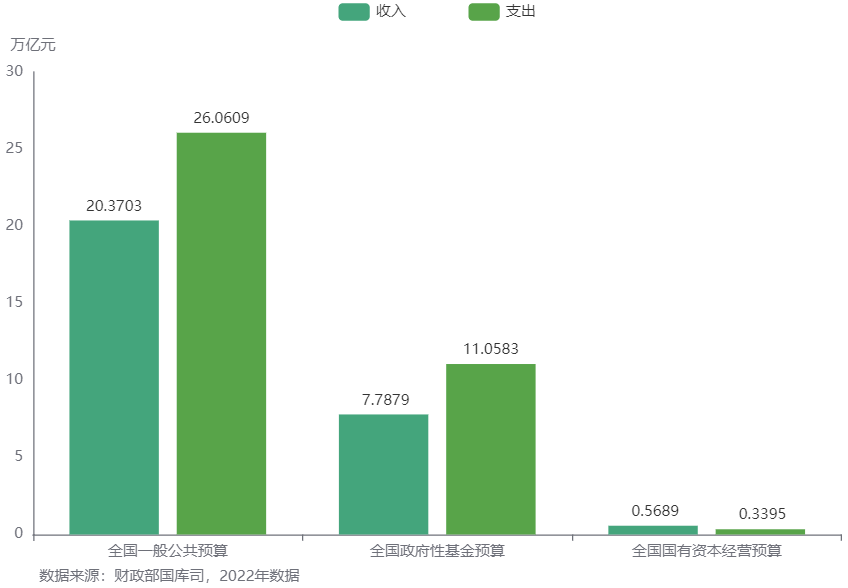

根据财政部网站发布的财政收支情况来看,全国的财政收支分为三个部分,每个部分都可以按照中央和地方划分。

-

第一部分:全国一般公共预算。若按收入划分,可分为税收收入和非税收入,其中税收收入又可按税种进一步细分。若按支出划分,主要按照支出科目细分,如教育支出、科学技术支出、社会保障和就业支出等等。

-

第二部分:全国政府性基金预算。其中比重最大的部分为国有土地使用权出让收入及相关支出。

-

第三部分:全国国有资本经营预算。

如下图,以2022年数据为例,全国一般公共预算收入为203703亿元,全国一般公共预算支出为260609亿元,支出超过收入的部分是56906亿元,显然是收支不平衡的。

查看绘图的数据和 R 代码

data.frame( type = c('全国一般公共预算', '全国政府性基金预算', '全国国有资本经营预算'), income = c(20.3703, 7.7879, 0.5689), expend = c(26.0609, 11.0583, 0.3395) ) |> e_charts(type) |> e_bar(income, name = '收入', color = '#44A57CFF') |> e_bar(expend, name = '支出', color = '#58A449FF') |> e_y_axis( name = '万亿元', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_title(subtext = '数据来源:财政部国库司,2022年数据', bottom = '5%', left = '10%') |> e_labels(position = 'top') |> e_legend(itemGap = 50)

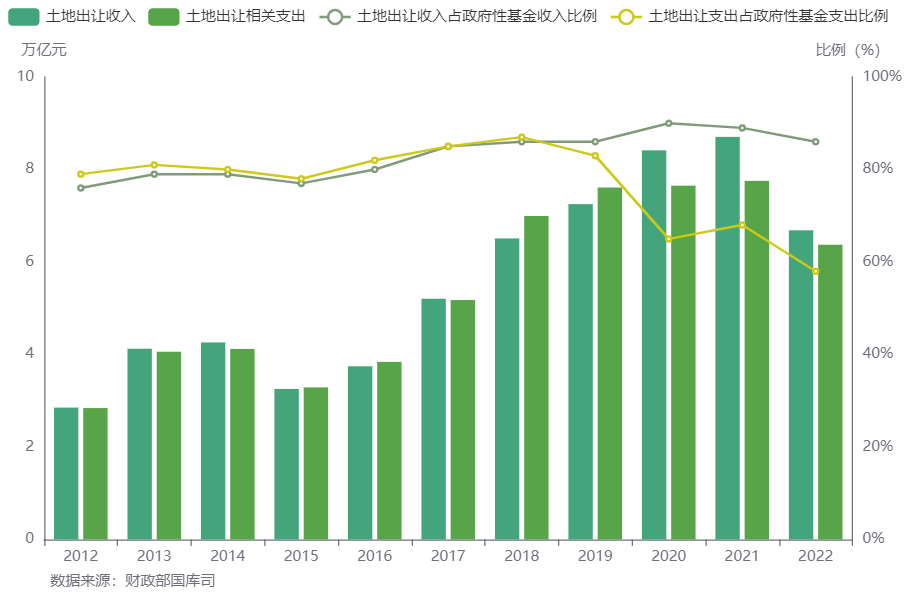

下图展示的是,在全国政府性基金预算中,土地出让收入与相关支出及其占比,显然土地出让相关的收入或支出占比均极高。仍以2022年数据为例,全国政府性基金预算收入77879亿元,其中国有土地使用权出让收入66854亿元,占比为86%。而2022年的税收收入为166614亿元,若是简单将国有土地使用权出让收入比上税收收入,得到两者的比例约为1:2.5。事实上,与国有土地使用相关的收入和支出,仍会与人民的收入和支出挂钩,以土地出让支撑起来的政府收入,最终仍然是人民买单。税收来源于人民的生产、消费、收入,而高额的土地出让金可能也算是提前支取了人民的收入。键者有自知之明,这一部分的分析不知如何深入,力所不能及,遂到此为止。

查看绘图的数据和 R 代码

data.year <- as.data.table(data.year) data.year[`统计时期` %in% c(2012:2022), ][, ':='( `土地出让收入` = `国有土地使用权出让收入` / 10000, `土地出让相关支出` = `国有土地使用权出让收入相关支出` / 10000, `土地出让收入占政府性基金收入比例` = round(`国有土地使用权出让收入` / `全国政府性基金预算收入`, 2) * 100, `土地出让支出占政府性基金支出比例` = round(`国有土地使用权出让收入相关支出` / `全国政府性基金预算支出`, 2) * 100 )] |> e_charts(`统计时期`) |> e_bar(`土地出让收入`, color = '#44A57CFF') |> e_bar(`土地出让相关支出`, color = '#58A449FF') |> e_line(`土地出让收入占政府性基金收入比例`, y_index = 1, color = '#819A7AFF') |> e_line(`土地出让支出占政府性基金支出比例`, y_index = 1, color = '#CEC917FF') |> e_x_axis(type = 'category', axisLabel = list(interval = 0)) |> e_y_axis( index = 0, name = '万亿元', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_y_axis( index = 1, name = '比例(%)', formatter = '{value}%', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_tooltip(trigger = 'axis') |> e_title(subtext = '数据来源:财政部国库司', bottom = '5%', left = '10%')

下面将全国一般公共预算收入和全国一般公共预算支出分别简称为:财政收入、财政支出。

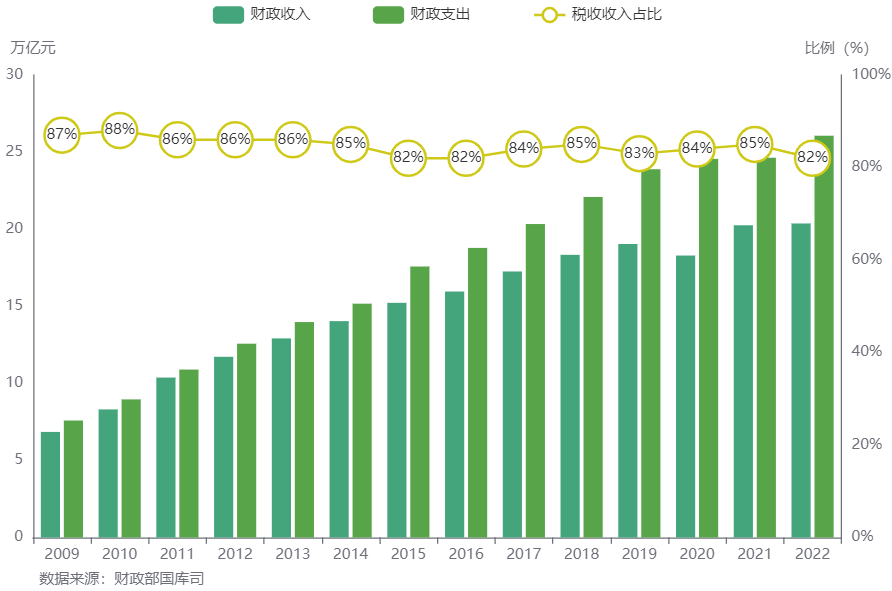

仅仅从数据层面看,国家财政收支是不平衡的,且收支差额的扩大一定是因为财政支出的增速超过了财政收入的增速,仅有少数几个年份例外。其中,税收收入占财政收入的比例有些波动,但稳定在80%以上。

查看绘图的数据和 R 代码

data.year[, ':='( `财政收入` = `全国一般公共预算收入` / 10000, `财政支出` = `全国一般公共预算支出` / 10000, `税收收入占比` = round(`全国税收收入` / `全国一般公共预算收入`, 2) * 100 )] |> e_charts(`统计时期`) |> e_bar(`财政收入`, color = '#44A57CFF') |> e_bar(`财政支出`, color = '#58A449FF') |> e_line( `税收收入占比`, y_index = 1, color = '#CEC917FF', symbolSize = 28, label = list( show = TRUE, position = 'inside', formatter = '{@[1]}%' ) ) |> e_x_axis(type = 'category', axisLabel = list(interval = 0)) |> e_y_axis( index = 0, name = '万亿元', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_y_axis( index = 1, name = '比例(%)', formatter = '{value}%', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_tooltip(trigger = 'axis') |> e_title(subtext = '数据来源:财政部国库司', bottom = '5%', left = '10%') |> e_legend(itemGap = 50)

在写作此文的过程中,俺时常感到如坠迷雾。这些宏观数据确实是能反应一些现象的,可以很直观地看出“国家财政收支不平衡”、“土地财政依赖”等问题,但“力不足”的感觉始终萦绕心头。写到这里,俺想起了那首诗:

横看成岭侧成峰,远近高低各不同。不识庐山真面目,只缘身在此山中。

一是,我想分析撒来着?宏观数据看一看,既然从总体上能看到一国财政收支不平衡,那么基于区域间经济发展不平衡的常识,不同省份的收支不平衡情况可能差异极大,税收收入占财政收入的比例也可能差异很大,那么便可以断定税源的稳定与否和区域经济发展强相关?倘若在分区域的数据基础上再加上时间维度进行分析,经济发展水平各不相同的区域均呈现出累计多年份的长期收支不平衡现象,那么是不是财政体制本身出了问题呢?这便是我遇到的问题,先看总体再看区域间横向对比,一定会看见区域间差异,但这差异是显而易见的,若再从时间上纵向对比,也一定会看见趋势,但这趋势也是显而易见的,得到了“显而易见”的结论后,我便不知如何选择继续深入分析哪一项。这感觉就像这首诗,轻而易举地进入山中,看到远处形状各异的山峰想去攀爬,但身在此山,很快便迷失方向,似乎每走一步,山中景色随之变换一轮,然后就忘记最初要去的山峰是哪个了……

二是,“浅薄”之患时常卷土重来,是不是应该放弃?大概就是登山的路上,前路被迷雾遮掩,不知山有多高、路有多远,也不知山之巍峨、我之渺小。偶尔会怀疑一下,俺如此浅薄,是不是已经触及瓶颈,无法突破。

我仔细想了想,一般默认做数据分析是得先了解数据后面的背景才开始分析,但是在接触新选题的情况下,尤其是宏观层面的数据分析,事实上就是缺少对宏观背景的了解,而这种了解本身确实就是需要大量积淀的。既然总被山中景色迷惑,写着写着就跑偏,那么跑偏的就跑偏吧,反正有的是时间可以不断重新地捋捋思路和方向。既然感觉触及瓶颈,那真的就是瓶颈了。世人做事、写文章,大体上就是:明知有可为而为之,明知不可为而为之。以我现在的水平,根本就不知道可为不可为。论语讲,学而不思则罔、思而不学则殆,俺学了一会、思了一会,又迷惘过、又怠惰过,可以继续学学思思、罔罔殆殆了……每次遇到挫折就会这么轮回一遍……

税收结构 🔗

在分析税收的结构之前,需要先厘清各类税种哪些是直接税,哪些是间接税,以下是键者根据自己的理解进行区分的结果。其中,企业所得税、个人所得税、车辆购置税、印花税、契税、房产税、车船税、船舶吨税都是纳税人依据其收入、财产等直接向政府交税,不可转嫁给第三方,依键者的理解算是直接税。我国资源税法第一条写明,开发应税资源的单位和个人为资源税的纳税人,即开发使用各种矿产资源、水资源等环境资源的单位和个人直接向政府交税,依键者的理解算是直接税。我国环境保护税法第十七条写明,纳税人应当向应税污染物排放地的税务机关申报缴纳环境保护税,即向生态环境排放污染物达到计税标准的单位直接向政府交税,依键者的理解算是直接税。

| 税种大类 | 税种小类 | 直接税/间接税 |

|---|---|---|

| 1-国内增值税 | 间接税 | |

| 2-国内消费税 | 间接税 | |

| 3-企业所得税 | 直接税 | |

| 4-个人所得税 | 直接税 | |

| 5-进口货物增值税、消费税 | 间接税 | |

| 5(1)-关税 | 间接税 | |

| 6-出口退税 | 间接税 | |

| 7-城市维护建设税 | 间接税 | |

| 8-车辆购置税 | 直接税 | |

| 9-印花税 | 直接税 | |

| 9(1)-证券交易印花税 | 直接税 | |

| 10-资源税 | 直接税 | |

| 11-土地和房地产相关税收 | ||

| 11(1)-契税 | 直接税 | |

| 11(2)-土地增值税 | 间接税 | |

| 11(3)-房产税 | 直接税 | |

| 11(4)-耕地占用税 | 间接税 | |

| 11(5)-城镇土地使用税 | 间接税 | |

| 12-环境保护税 | 直接税 | |

| 13-车船税、船舶吨税、烟叶税等其他各项税收 | 直接税 | |

| 14-营业税 | 2016年营改增后已取消 |

需要注意的是,在财政部国库司的报告中,一般仅列示金额较大的十数项主要税收,因此各项主要税收之和减去出口退税小于当年税收收入。

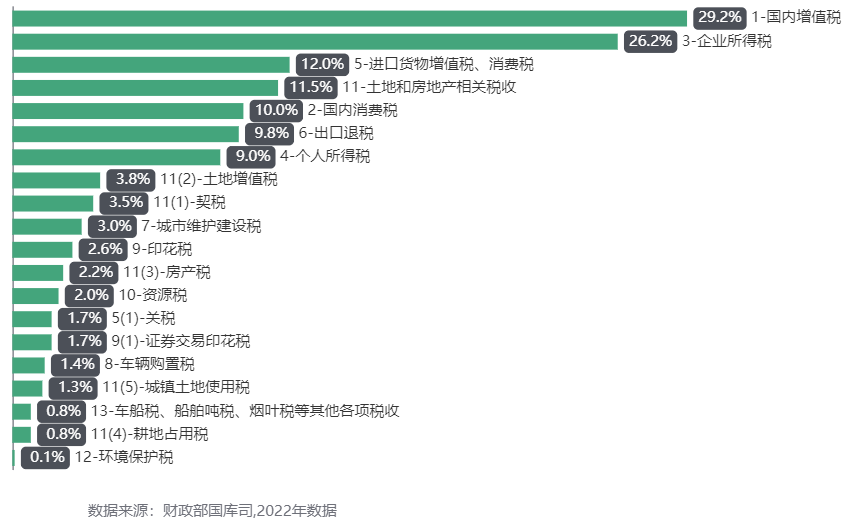

依旧以2022年数据为例,用各项税收除以当年税收收入,得到各项税种占总体税收收入的臂力。如下图,“1-国内增值税”占比最大,“3-企业所得税”次之,而“4-个人所得税”仅9%。倘若一个人购买了一辆车,那么此人在购买车辆交易达成时需要缴纳“8-车辆购置税”,根据我国的车船税法每年缴纳拥有车辆这项财产的税负。倘若一个人购买了一处房产,那么此人在购买房产交易达成时需要缴纳“11(1)-契税”,由于房产与土地的关系还可能间接缴纳“11(2)-土地增值税”、“11(4)-耕地占用税”、“11(5)-城镇土地使用税”等税负,由于拥有房产这项财产每年缴纳“11(3)-房产税”。但我国的房地产税当前仅在上海和重庆试点,并未正式立法,因此“11(3)-房产税”占比仅2.2%。倘若一个人将收入转换为房产这项财产,那么当前几乎不用缴纳财产税。也就是说,依目前的政策法规,拥有房产的这部分价值可以一直累积,所得不用参与二次收入分配。

查看绘图的数据和 R 代码

data.income.sub <- as.data.table(data.income.sub) melt(data.income.sub[`统计时期` %in% c('2022年'),], id = 2, measure.vars = colnames(data.income.sub)[4:23])[order(value),][, ':='(bili = round(value / 166614, 3) * 100)] |> e_chart(variable) |> e_bar(bili, color = '#44A57CFF') |> e_flip_coords() |> e_y_axis(axisLabel = list(show = FALSE), axisTick = list(show = FALSE)) |> e_x_axis(splitLine = list(show = FALSE), axisLabel = list(show = FALSE)) |> e_labels(position = 'right', formatter = "{per|{@[0]}%} {@[1]}", rich = list( per = list( color = "#fff", backgroundColor = "#4C5058", padding = c(3, 4), borderRadius = 4 ) )) |> e_legend(show = FALSE) |> e_grid(left = '2%', right = '18%') |> e_title(subtext = '数据来源:财政部国库司,2022年数据', bottom = '5%', left = '10%')

一般来说,如果高收入人群缴纳的税款占其收入的比例比低收入人群更高,那么实际税率会随着收入、财产的增加而增加,这是累进税。如果低收入人群缴纳的税款占其收入的比例比高收入人群更高,其实际税率随着消费额的增加而降低,这是累退税。根据键者的理解,基于收入、财产等征收的直接税属于累进税,基于购买商品和服务等征收的间接税属于累退税。这是因为低收入人群在衣食住行等方面的消费额基本固定,对应的税收负担也基本固定,倘若其收入和财富有增加,在分子不变、分母增加的情况下,分子除以分母的比例会减小,即实际税率降低。倘若一国的税收更偏向于累进制,即直接税比重远大于间接税,那么一定是高收入人群缴纳税款远多于低收入人群,税收起到的二次收入分配作用也会更明显。

在划分了直接税、间接税的基础上,根据键者的计算结果,直接税的比重在逐年递增,从2016年的40%增长至2022年的48%。依键者看,这个结果更偏向累退制,即税收起到的二次收入分配作用仍然不够,低收入人群和高收入人群之间的贫富差距可能仍然在扩大。

查看绘图的数据和 R 代码

data.income.sub[`序号` %in% c(7:13), ][, ':='( direct_tax = `3-企业所得税` + `4-个人所得税` + `8-车辆购置税` + `9-印花税` + `10-资源税` + `11(1)-契税` + `11(3)-房产税` + `13-车船税、船舶吨税、烟叶税等其他各项税收`, indirect_tax = `税收收入` - ( `3-企业所得税` + `4-个人所得税` + `8-车辆购置税` + `9-印花税` + `10-资源税` + `11(1)-契税` + `11(3)-房产税` + `13-车船税、船舶吨税、烟叶税等其他各项税收` ) )][, ':='(bili1 = round(direct_tax / `税收收入`, 2), bili2 = round(indirect_tax / `税收收入`, 2))] |> e_charts(`统计时期`) |> e_bar(bili1, name = '直接税', stack = 'group', color = '#44A57CFF') |> e_bar(bili2, name = '间接税', stack = 'group', color = '#58A449FF') |> e_y_axis(formatter = e_axis_formatter("percent", digits = 0)) |> e_x_axis(inverse = TRUE) |> e_mark_line( data = list(xAxis = 0.4), label = list(show = FALSE), symbolSize = 1, lineStyle = list( width = 1.5, type = 'dashed', color = 'red', cap = 'square' ) ) |> e_legend(itemGap = 150) |> e_flip_coords()|> e_title(subtext = '数据来源:财政部国库司', bottom = '5%', left = '10%')

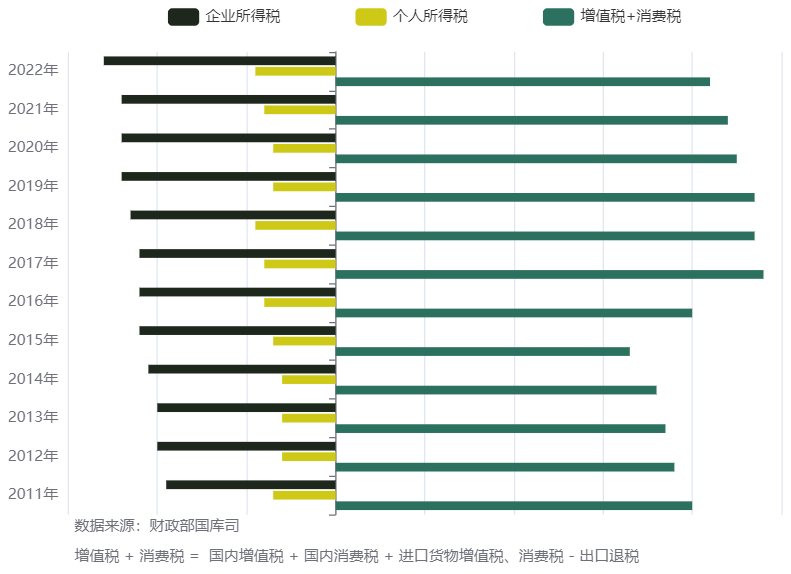

键者依据自己的理解将税收的来源分为三个部分:收入、财产、消费。与收入相关的税种是企业所得税、个人所得税,对应的纳税对象是企业和个人,每年度有所收入便需依法缴纳税负。与财产相关的税种是与车辆、船舶、房产、证券等相关联的税种,比如购买车辆、房产、证券时所缴纳的车辆购置税、契税、证券交易印花税,拥有车辆、房车后每年度依法缴纳的车船税、房产税等。与消费相关的税种是增值税、消费税,按照国内国外划分为国内增值税、国内消费税和进口货物增值税、消费税、出口退税,按照纳税对象划分为企业缴纳增值税、个人缴纳消费税。其中,增值税是对商品的投入成本与销售价格之间增加的差额进行收税,在商品流转的每个环节都需要缴纳税负,纳税对象是企业,但最终可能会转嫁给消费者,而消费税是消费者在购买商品和服务时缴纳的税负,两者的本质都是消费税。

若按税种看税收结构,我国的税收并没有依赖某项单一税种。若按直接税、间接税看税收结构,虽然间接税的比重高于直接税,但也不能算作依赖间接税。可是若按收入、财产、消费看税收结构,我国的税收中与消费相关的比重很高。2011年,增值税、消费税之和占比为40%,企业所得税19%,个人所得税7%,后两者之和为26%,显然低于前者。此后,企业所得税逐年递增,从2011年的19%增长到了2022年的26%。而个人所得税的税制在2019年经历了一次大的变革,起征点提高到了5000元,2019年当年个人所得税占比同比下降,而后继续递增,在2022年达到9%。现今的增值税由2016年营业税改增值税变革而来,近年来政府多次出台扶持企业发展、促进消费的各项减税政策,增值税、消费税之和从2017年的48%降到了2022年的42%。总体来看,经过多年改革,消费税比重仍然较高。消费税比重高,人民生活负担就重,倘若经济不景气、消费紧缩,税收收入会受到影响,财政收支不平衡可能会加剧。

查看绘图的数据和 R 代码

data.income.sub[`序号` %in% c(7:18), ][, ':='( value1 = round(( `1-国内增值税` + `2-国内消费税` + `5-进口货物增值税、消费税` - `6-出口退税` ) / `税收收入`, 2), value2 = -round(`3-企业所得税` / `税收收入`, 2), value3 = -round(`4-个人所得税` / `税收收入`, 2) )] |> e_charts(`统计时期`) |> e_bar(value2, name = '企业所得税', color = '#1D271CFF') |> e_bar(value3, name = '个人所得税', color = '#CEC917FF') |> e_bar(value1, stack = 'group1', name = '增值税+消费税', color = '#2C715FFF') |> e_flip_coords() |> e_y_axis(inverse = TRUE) |> e_x_axis(axisLabel = list(show = FALSE))|> e_legend(itemGap = 60, top = 20)|> e_title(subtext = '数据来源:财政部国库司\n\n增值税 + 消费税 = 国内增值税 + 国内消费税 + 进口货物增值税、消费税 - 出口退税', bottom = '5%', left = '10%')

税收弹性 🔗

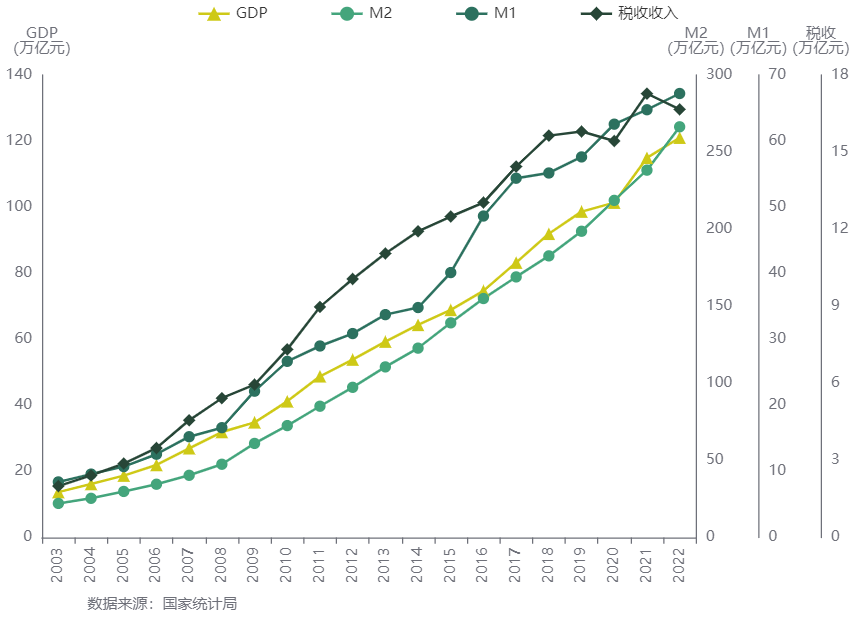

不论什么税种,它的计量单位一定是货币。税收来源于人们的生产和消费,而在生产消费的各个环节之中,商品和服务的价值均以货币的形式来衡量。在人民生产和消费中不断流转的除了历史积累的货币,还有每年新增发的货币,组成了总的货币供应量。显然,增加货币供应量会影响生产和消费,而税收又与生产和消费息息相关。在使用这些指标进行分析之前,先对其基本概念做一番梳理。

-

国内生产总值,简称 GDP,指一定时期内(一个季度或一年)一个区域的经济活动中所生产出之全部最终成果(产品和劳务)的市场价值。

-

货币供应量,一般有三个不同层次的概念,即流通中的现金 M0、狭义货币 M1、广义货币 M2。

-

M0 流通中现金 = 流通于银行体系之外的现金。

-

M1 货币 = M0 + 商业银行的活期存款。

-

M2 货币和准货币 = M1 + 商业银行的定期存款,包括居民储蓄存款、单位定期存款、单位其他存款、证券公司客户保证金。其中,住房公积金存款自2011年10月纳入 M2 中。

-

M1 反映了市场上的直接购买力,即消费终端的市场活跃度;M2 反映了潜在的购买力,即投资与生产环节的市场活跃度。如果 M1 增速较快,则消费活跃,消费税、增值税等与消费相关的税收收入会增加;如果 M2 增速较快,则投资与生产活跃,企业所得税、个人所得税等与生产相关的税收收入会增加。

如下图所示,键者将 GDP、M2、M1、税收收入绘制在一个图形容器之中,但分别对应不同的纵轴,并将计量单位都转换为万亿元。从数量级上看,M2 > GDP > M1 > 税收收入。 M2(货币和准货币)以投资的形式流入各生产环节中,转化为 GDP(国内生产总值),生产环节会产出各类商品和服务,参与生产的企业和个人获得收入,其中企业、个人的收入便是 M1(货币),收入可用于消费或购置财产,货币所代表的价值在各个环节中流转,政府依法对收入、财产、消费征收税负。但税收收入只是各类影响机制的传导终端,因而在长期趋势上会随着货币供应量、GDP 的增长而增长,其增长速度却未必也随之维持线性关系。

查看绘图的数据和 R 代码

data.gdp <- as.data.table(data.gdp) data.gdp[, ':='( GDP = `国内生产总值(亿元)` / 10000, M2 = `货币和准货币(M2)供应量(亿元)` / 10000, M1 = `货币(M1)供应量(亿元)` / 10000, M0 = `流通中现金(M0)供应量(亿元)` / 10000, TAX = `国家税收收入(亿元)` / 10000 )] |> e_charts(`统计年份`) |> e_line( GDP, y_index = 0, color = '#CEC917FF', symbol = 'triangle', symbolSize = 10 ) |> e_line( M2, y_index = 1, color = '#44A57CFF', symbol = 'circle', symbolSize = 9 ) |> e_line( M1, y_index = 2, color = '#2C715FFF', symbol = 'circle', symbolSize = 9 ) |> e_line( TAX, name = '税收收入', y_index = 3, color = '#274637FF', symbol = 'diamond', symbolSize = 10 ) |> e_x_axis(type = 'category', axisLabel = list(interval = 0, rotate = 90)) |> e_y_axis( index = 0, name = 'GDP\n(万亿元)', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_y_axis( index = 1, name = 'M2\n(万亿元)', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_y_axis( index = 2, offset = 50, name = 'M1\n(万亿元)', splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_y_axis( index = 3, name = '税收\n(万亿元)', offset = 100, splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_legend(itemGap = 50) |> e_grid(left = 40, right = 150)|> e_title(subtext = '数据来源:国家统计局', bottom = '1%', left = '10%')

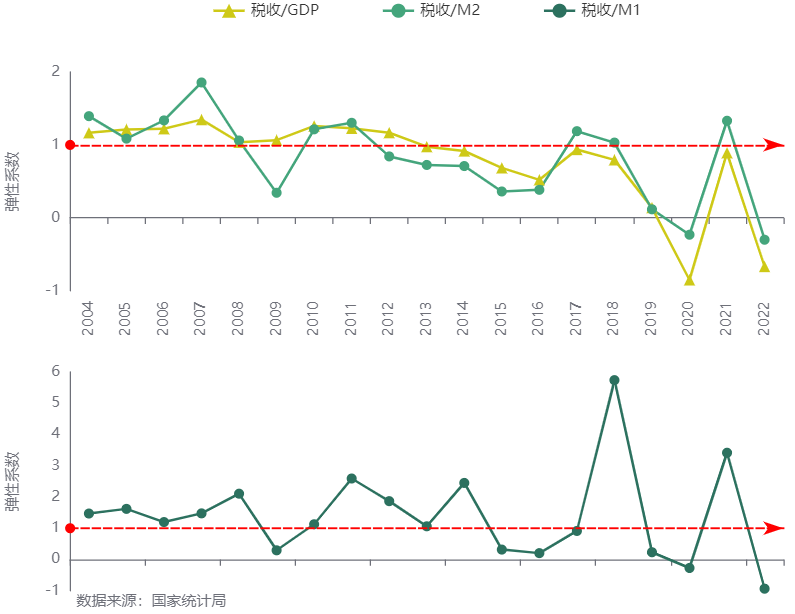

这里借用国家统计局对弹性系数这个概念的说明,键者将其应用到税收弹性的分析上。

假定有两个变量 X 和 Y, 并且它们存在着一定的关系,那么要知道变量 Y 对变量 X 变化的反应程度,就可以通过以下公式计算。其中,∆Y 是变量 Y 的增长量,∆X 是变量 X 的增长量。

当两个变量的变动方向相反时,弹性系数为负数。当弹性系数的绝对值大于1时,说明富有弹性,反应程度较大;当弹性系数的绝对值小于1时,说明缺乏弹性,反应程度较小。当弹性系数的绝对值正好等于1时,说明两个变量同比例变动, 具有单位弹性。

由于“税收/M1”弹性系数的数值波动范围较大,因而将其单独绘制。如果简单地将 M2 理解为投资、GDP 理解为生产、M1 理解为消费,从2013年开始税收对投资和生产的弹性系数多数年份是低于1的,也就是说在投资和生产增加的同时,税收的增速多数年份低于投资和生产的增速。在2015-2016年出现了一个税收弹性系数下降的波谷,正好对应现实中房地产市场火爆的高峰,加大投资未能超过等比例地加大生产,虽然超过等比例地促进了消费,但也未能超过等比例地增加税收。这可能说明,增加货币供应、加大投资和生产、促进消费,这都使得国家的整体财富增长,但是人民收入和消费的增长速度没能赶不上国家财富的增长速度。

查看绘图的数据和 R 代码

data.gdp <- as.data.table(data.gdp) data <- data.gdp[, ':='( GDP = `国内生产总值(亿元)` / 10000, M2 = `货币和准货币(M2)供应量(亿元)` / 10000, M1 = `货币(M1)供应量(亿元)` / 10000, M0 = `流通中现金(M0)供应量(亿元)` / 10000, TAX = `国家税收收入(亿元)` / 10000, consume_tax = (`国家国内增值税(亿元)` + `国家国内消费税(亿元)`) / 10000, corporate_income_tax = `国家企业所得税(亿元)` / 10000, individual_income_tax = `国家个人所得税(亿元)` / 10000 )][order(`统计年份`),] # 计算增长率 # growth <- c(NA,diff(x)/x[1:(length(x)-1)]) data <- data[, ':='( gdp_diff = c(NA, diff(GDP) / GDP[1:(length(GDP) - 1)]), m2_diff = c(NA, diff(M2) / M2[1:(length(M2) - 1)]), m1_diff = c(NA, diff(M1) / M1[1:(length(M1) - 1)]), tax_diff = c(NA, diff(TAX) / TAX[1:(length(TAX) - 1)]), consume_tax_diff = c(NA, diff(consume_tax) / consume_tax[1:(length(consume_tax) - 1)]), corporate_income_tax_diff = c(NA, diff(corporate_income_tax) / corporate_income_tax[1:(length(corporate_income_tax) - 1)]), individual_income_tax_diff = c(NA, diff(individual_income_tax) / individual_income_tax[1:(length(individual_income_tax) - 1)]) )][, ':='( tax_gdp = round(tax_diff / gdp_diff, 4), tax_m1 = round(tax_diff / m1_diff, 4), tax_m2 = round(tax_diff / m2_diff, 4), consume_tax_gdp = round(consume_tax_diff / gdp_diff, 4), corporate_income_tax_gdp = round(corporate_income_tax_diff / gdp_diff, 4), individual_income_tax_gdp = round(individual_income_tax_diff / gdp_diff, 4) )] data[`统计年份` >= 2004, ] |> e_chart(`统计年份`) |> e_line( tax_gdp, name = '税收/GDP', y_index = 1, x_index = 1, color = '#CEC917FF', symbol = 'triangle', symbolSize = 9 ) |> e_line( tax_m2, name = '税收/M2', y_index = 1, x_index = 1, color = '#44A57CFF', symbol = 'circle', symbolSize = 8 ) |> e_line( tax_m1, name = '税收/M1', color = '#2C715FFF', symbol = 'circle', symbolSize = 8 ) |> e_grid(height = "35%") |> e_grid(height = "35%", top = "60%") |> e_x_axis( gridIndex = 1, #主X轴 注意主轴在下方,次轴在上方 type = 'category', axisLabel = list(show = FALSE) ) |> e_y_axis( gridIndex = 1, #主Y轴 name = '弹性系数', nameLocation = 'center', nameGap = 40, interval = 1, splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_x_axis( index = 1, #次X轴 type = 'category', axisLabel = list(interval = 0, rotate = 90) ) |> e_y_axis( index = 1, #次Y轴 name = '弹性系数', nameLocation = 'center', nameGap = 40, interval = 1, splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_tooltip(trigger = 'axis') |> e_title(subtext = '数据来源:国家统计局', bottom = '1%', left = '10%') |> e_mark_line( serie = c('税收/GDP', '税收/M1'), data = list(yAxis = 1), label = list(show = FALSE), lineStyle = list( width = 1.5, type = 'dashed', color = 'red', cap = 'square' ) )|>e_legend(itemGap = 50)

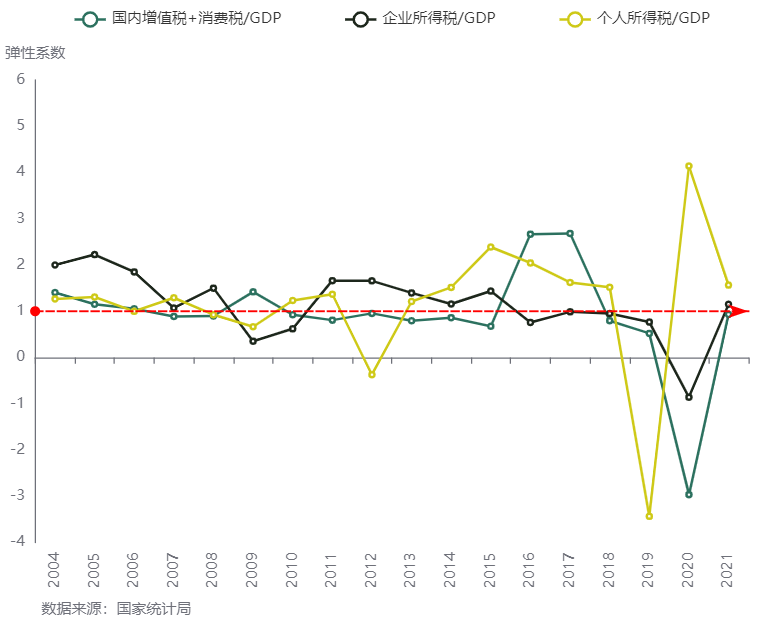

根据键者的分析,我国税收来源不存在对单一税种的依赖,但是若将其划分为收入、财产、消费三部分的话,可算是存在对消费的依赖。由于国家统计局的数据中,进口货物增值税、消费税和出口退税缺少2016年及以后的数据,因而在分析消费、收入对 GDP 的弹性系数时,仅计算“国内增值税+消费税/GDP”、“企业所得税/GDP”、“个人所得税/GDP”。又由于疫情三年给经济和人民生活都造成了较大冲击,且2019年个税改革,因而数据上出现了大幅度的波动。若只看2019年,“国内增值税+消费税/GDP”、“企业所得税/GDP”的弹性系数已经都小于1,且前者更低,那么其实在疫情之前国内消费、企业收入的增长速度就已经赶不上 GDP 的增长速度。在2019年,增发的货币经过层层流转,最终没能同等比例地促进国内消费和企业收入,可能以一种本文未曾讨论的方式成为了资本的积累。

查看绘图的数据和 R 代码

data[`统计年份` %in% c(2004:2021), c( '统计年份', 'consume_tax_gdp', 'corporate_income_tax_gdp', 'individual_income_tax_gdp' )] |> e_chart(`统计年份`) |> e_line(consume_tax_gdp, name = '国内增值税+消费税/GDP', color = '#2C715FFF') |> e_line(corporate_income_tax_gdp, name = '企业所得税/GDP', color = '#1D271CFF') |> e_line(individual_income_tax_gdp, name = '个人所得税/GDP', color = '#CEC917FF') |> e_x_axis(type = 'category', axisLabel = list(interval = 0, rotate = 90)) |> e_y_axis( name = '弹性系数', interval = 1, splitLine = list(show = FALSE), axisLine = list(show = TRUE), axisTick = list(show = FALSE) ) |> e_tooltip(trigger = 'axis') |> e_title(subtext = '数据来源:国家统计局', bottom = '1%', left = '10%') |> e_mark_line( serie = c("国内增值税+消费税/GDP"), data = list(yAxis = 1), title = "1", label = list(show = FALSE), lineStyle = list( width = 1.5, type = 'dashed', color = 'red', cap = 'square' ) )|>e_legend(itemGap = 50)

最后,本文的分析中缺少两个很重要的方面,一是人口,二是国际比较,这坑先放着吧,预计有生之年不会填。 根据键者的分析,税源由收入、财产、消费这三部分组成,我国的情况是“消费 > 收入 > 财产”。税源中消费的占比最高,财产的占比较低,这会造成低收入人群税收负担重,而高收入人群会以财产的形式积累收入,贫富分化问题会一直加重。在当前的税制下,税收起到的收入二次分配作用有限。以我国的人口基数和国民勤劳的秉性,税源不可说是不稳定,但以当前的税制及税收对投资和生产弹性不足的情况来看,税源亦不可说稳定。

-

1.整理的财政收支总数和分科目数据来源于中华人民共和国财政部网站http://gks.mof.gov.cn/tongjishuju/国库司公开的统计数据。在2014年及以前的财政收支情况中有说明,1月份财政收支整理期结束后,上年的财政收入、支出数会有小的变化,因此当年的报告列出的当年数据加上同比增长或减少数据后,不完全等于上年的数据。 2.整理的GDP&M2&财政收支数据来源于国家统计局http://www.stats.gov.cn/。 ↩︎

-

所有数据的单位均为:亿元。 ↩︎

-

整理的范围是:2009-2022年财政收支情况,以及2019-2023年一季度的财政收支情况。【其中2009年的财政收支情况中并未列示分科目的详细收支,但2010年的数据中有列示当前收支以及与上年相比增加或减少的数值,因此根据2010年的财政收支情况得到了2009年的数据】 ↩︎

-

1.此表中统计项名称有过变动,在2014年及以前均为财政收入、财政支出,自2015年起改为预算收入、预算支出。其中,全国一般公共预算收入 = 中央一般公共预算收入 + 地方一般公共预算收入;全国一般公共预算收入 = 税收收入 + 非税收收入;全国一般公共预算支出 = 中央一般公共预算支出 + 地方一般公共预算支出。 2.在2009-2012年中有多统计一项“地方税收返还和转移支付支出”,笔者根据历史数据推理,将2009-2012年的中央财政支出均记录为中央本级的财政支出,将中央和地方之间的“地方税收返还和转移支付支出”均记录到地方财政支出当中。 3.2019年未列示国有土地使用权出让收入,其数值72517根据当年报告中“国有土地使用权出让收入增长11.4%”和上年报告中“土地使用权出让收入65096亿元”计算后四舍五入得出。 4.2019年未列示国有土地使用权出让收入相关支出,其数值76096根据当年报告中“国有土地使用权出让收入安排的支出(含棚户区改造、土地储备专项债券收入安排的支出等)增长8.8%”和上年报告中“土地出让收入相关支出69941亿元”计算后四舍五入得出。 5.2019年一季度未列示国有土地使用权出让收入,其数值12061根据当年一季度报告中“国有土地使用权出让收入下降9.5%”和上年一季度报告中“国有土地使用权出让收入13327亿元”计算后四舍五入得出。 6.2019年一季度未列示国有土地使用权出让收入相关支出,其数值15840根据当年一季度报告中“国有土地使用权出让收入安排的支出增长45.2%”和上年一季度报告中“国有土地使用权出让收入相关支出10909亿元”计算后四舍五入得出。 ↩︎

-

1.自2018年起,新征收环境税。 2.自2016年起,开始列示印花税,印花税包含证券交易印花税。 3.自2016年起,不再统计营业税。 4.自2016年起,新征收资源税。 5.自2016年起,开始列示车船税、船舶吨税、烟叶税等其他各项税收。 6.2014年未列示车辆购置税,其数值2885为根据2015年报告中"“车辆购置税2793亿元,同比下降3.2%““计算后四舍五入得出。 7.2013年未列示证券交易印花税,其数值470为根据2014年报告中"“证券交易印花税667亿元,同比增长42%““计算后四舍五入得出。 ↩︎

-

1.此表中统计项名称有过变动,2018年至今的科目“卫生健康支出”,2014-2017年为“医疗卫生与计划生育支出”,在2013年及以前为“医疗卫生支出”。 2.自2012年起,不再列示资源勘探电力信息等事务支出、公共安全支出、一般公共服务支出等三项科目数据。 3.2014年未列示节能环保支出,其数值3815根据2015年报告中"“节能环保支出4814亿元,增长26.2%““计算后四舍五入得出。 4.2015年未列示科学技术支出,其数值5864根据2016年报告中"“科学技术支出6568亿元,增长12%““计算后四舍五入得出。 5.2015年未列示住房保障支出,其数值6407根据2016年报告中"“住房保障支出6682亿元,增长4.3%““计算后四舍五入得出。 6.2016年未列示节能环保支出,其数值4735根据2017年报告中"“节能环保支出5672亿元,增长19.8%““计算后四舍五入得出。 7.2016-2017年为列示交通运输支出,2017年的数值10678根据2018年报告中"“交通运输支出11073亿元,增长3.7%。““计算后四舍五入得出。 8.2017年未列示农林水支出,其数值18914根据2015年报告中"“农林水支出20786亿元,增长9.9%““计算后四舍五入得出。自2017年起,不再列示住房保障支出。 ↩︎

-

1.不变价数据按不同基期分段计算。我国自开始核算国内生产总值以来,共有1952年、1957年、1970年、1980年、1990年、2000年、2005年、2010年、2015年、2020年10个不变价基期,目前的基期是2020年,即2021年以来不变价国内生产总值按照2020年价格计算。 2.财政收入中不包括国内外债务收入。从2000年起,财政支出中包括国内外债务付息支出。与以往年份相比,2007年财政收支科目实施了较大改革,特别是财政支出项目口径变化很大,与往年数据不可比。2007年起财政支出采用新的分类指标。 ↩︎

-

这三篇文章的行文风格差异极大。第一篇出自官方,整体用词风格偏向务虚,强调一种正在往好的方面发展的状态,似乎任何事情都会在未来迎刃而解。第二篇出自学术期刊,专业词汇较多,半务虚、半务实,从宏观层面上分析了问题。第三篇出自基层工作者之手,简单、朴实,论点直指要害。读完这三篇风格迥异的文章以后,不由困惑,环境竟然真能如此塑造、改变人到这种地步啊,官方论调、学术论调、民间论调即便换了人写,也仍然会维持这三种风格。 ↩︎